Früher legten die meisten Deutschen ihr Vermögen in einfachen Sparprodukten an. Doch durch die Finanzkrise und die anhaltend niedrigen Sparzinsen wurden Wertpapieranlagen immer interessanter – und die Anlagemöglichkeiten immer komplexer. Um dennoch die Qualität der Wertpapierberatung für den Kunden sicher zu stellen, wurden den Banken vom Staat regulatorische Maßnahmen auferlegt: Beispielsweise muss jedem Kunden nach einem Beratungsgespräch ein Beratungsprotokoll und eine standardisierte Produktinformation ausgehändigt werden. Eine aktuelle Befragung zeigt jedoch: Ein Übermaß an Informationen entspricht nicht dem Wunsch des Kunden!

Früher legten die meisten Deutschen ihr Vermögen in einfachen Sparprodukten an. Doch durch die Finanzkrise und die anhaltend niedrigen Sparzinsen wurden Wertpapieranlagen immer interessanter – und die Anlagemöglichkeiten immer komplexer. Um dennoch die Qualität der Wertpapierberatung für den Kunden sicher zu stellen, wurden den Banken vom Staat regulatorische Maßnahmen auferlegt: Beispielsweise muss jedem Kunden nach einem Beratungsgespräch ein Beratungsprotokoll und eine standardisierte Produktinformation ausgehändigt werden. Eine aktuelle Befragung zeigt jedoch: Ein Übermaß an Informationen entspricht nicht dem Wunsch des Kunden!

Beratungsprotokolle – viel Aufwand, kein Mehrwert

Alexandra Kindler hat im Rahmen ihrer Diplomarbeit „Entwicklung von Lösungsansätzen zur Optimierung der Anlageberatung bei Banken unter Berücksichtigung ausgewählter Elemente der Behavioral Finance“ an der AKAD Hochschule Pinneberg Bankkunden, Anlageberater und Verbraucherschutzzentralen befragt. Das Ziel: Verbesserungspotentiale für die Wertpapierberatung aufdecken und Lösungsvorschläge zur Qualitätsverbesserung geben.

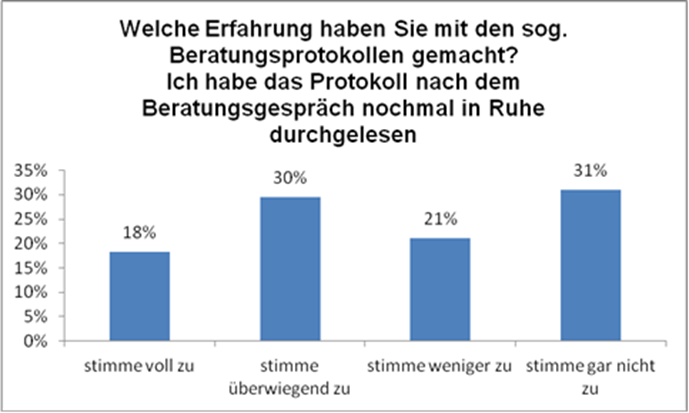

Hinsichtlich der Beratungsprotokolle kam Kindler nach Auswertung der Fragebögen zu dem Schluss: „Mehr als die Hälfte aller teilnehmenden Bankkunden zweifeln den Mehrwert der aufwändig angefertigten Protokolle an. Und auch die befragten Verbraucherschutzzentralen vertraten unisono die Meinung, dass die Protokolle keinen Mehrwert erbringen.“ Weniger als 50 Prozent haben das Protokoll nach dem Beratungstermin noch einmal die Hand genommen und studiert (s. Graphik). Kindler wundert das Ergebnis nicht: „Durch die Behavioral Finance-Forschung wissen wir, dass ein Kunde nur begrenzt rationale Entscheidungen trifft und auch seine Fähigkeit Informationen aufzunehmen Grenzen hat. Daher muss die Frage erlaubt sein, ob die regulatorischen Änderungen des Gesetzgebers überhaupt Sinn machen.“

Jeder vierte kennt die Kosten nicht

Doch was ist den Kunden eigentlich wichtig? Zum einen möchten 97 Prozent der Befragten detailliert über die Kosten einer Geldanlage aufgeklärt werden. 100 Prozent der Berater geben auch an, dies im Alltag stets umzusetzen. Allerdings fühlen sich nur 44 Prozent der Kunden in diesem Punkt sehr gut beraten – und 23 Prozent gaben sogar an, keine ausführliche Aufklärung über die anfallenden Kosten des Anlageproduktes im letzten Beratungsgespräch erfahren zu haben.

„Beratungsgespräch zu einem hochwertig erlebbarem Ereignis machen“

Des Weiteren war es 92 Prozent der Kunden wichtig, dass der Berater über ein sehr hohes Maß an Fachwissen über Finanzmärkte verfügt, jedoch erlebten nur 69 Prozent diesen Aspekt in der Beratung. „Der Kunde von heute erwartet im Beratungsgespräch einfach mehr Individualität“, erklärt Alexandra Kindler dieses Umfrageergebnis. „Er will also eine Beratung, die über das ‚normale‘ Maß hinausgeht. Wenn eine Bank es schafft, das Beratungsgespräch zu einem hochwertig erlebbarem Ereignis zu machen und den Kunden, je nach Lebensphase, unterschiedliche Anlagekonzepte anbietet, kann sie sich damit vom Wettbewerb abheben und bei den Kunden als Servicepartner etablieren“, rät Alexandra Kindler, die selbst als „Beraterin Private Banking“ bei der Deutschen Bank arbeitet.

Viele Kunden vertrauen der Empfehlung ihrer Bankberater – die bezweifeln das

Ein weiteres Ergebnis der Umfrage lässt vermuten, warum stark individualisierte Beratungen momentan eher selten sind: So meinten 94 Prozent der befragten Bankberater, dass die Kunden sowieso eher anderen Empfehlungen als den ihren folgen. Ein Missverständnis (s. Graphik)! 76 Prozent der Bankkunden gaben an, dass sie oft oder sehr oft auf ihren Berater hören – nur 20 Prozent bevorzugen für ihre Anlageentscheidung die Meinung von Freunden und Bekannten.